נועם קייזר, גל רימון ,

Director, intel capital, CEO & founder ,Centrical

נועם קייזר וגל רימון עונים על השאלות הבוערות של יזמים

2022-09-13

•

6 דקות קריאה

נועם קייזר, דירקטור באינטל קפיטל, קרן ההון סיכון התאגידית של אינטל. וגל רימון, מייסד ומנכ״ל סנטריקל, עובדים ביחד בשנתיים האחרונות.

מערכת היחסים שלהם לא בדיוק התחילה ככה.

ב 2015 גל ונועם הכירו כשנועם עבד בג'מיני ולחברה של גל עוד קראו gameeffective. נועם לא הצטרף לסבב הגיוס כי הרגיש שזה מוקדם מידי. שש שנים לאחר מכן כשהפכו כבר ל Centrical (ונועם כבר היה באינטל קפיטל), הוא הוביל סיבוב השקעה של 32 מליון דולר בחברה של גל. בין לבין הם הפכו לחברים.

על גל וסנטריקל:

גל, בוגר ממר"מ, תואר MBA ברקנטי, בעברו מנכ"ל חברת big-data ובכיר בחברות כגון EDS ודלויט.

מייסד ומנכ"ל סנטריקל - פלטפורמה המסייעת לאנשי מכירות ושירות להצליח בתפקידם ולצמוח, באמצעות חווית עובד כוללת ואישית, המכוונת, מלמדת ומעוררת השראה בעובדים, תוך שימוש בטכניקות AI, משחוק, ניהול ביצועים, למידה מותאמת ועוד. החברה מוכרת בעשרות מליוני דולרים לחברות הגדולות בעולם. בהן: מיקרוסופט, קוקה קולה, הילטון ועוד. לחברה משרדים ב-NY, רעננה, יוטה, לונדון, סינגפור ומלבורן.

על נועם:

בין ההשקעות של נועם באינטל קפיטל נכללות - Centrical (כמובן) Cellwize, Model9, DustPhotonics, Overwolf, Alcide, Panoply, Pliops. לפני כן היה נועם חלק מצוות המשקיעים של שתי קרנות נוספות, ג'מיני ונצ'רס ועופר היי טק, בהן לקח חלק בהשקעות במספר חברות דוגמת Jfrog, Implisit, Flok, CmyCasa, SAmanage וחברות נוספות.

נועם היה יזם ומנכ"ל הסטארטאפ VentureApp וגם מנהל פיתוח עסקי לתחום הון סיכון באמזון.

אספנו לכם את כל התשובות החשובות לשאלות שנשאלו בקהילה על גיוס הון ראשוני, המשמעות הקריטית של פרודט מרקט פיט ויחסי בורד מנכ"ל.

בואו נתחיל.

מה תוכלו לספר על התקופה בין הפעם הראשונה שנפגשתם ונועם החליט לא להשקיע, לבין ההחלטה להוביל את סבב הגיוס. שמרתם על קשר בין לבין?

נועם - מה גרם לך לא להשקיע בפעם הראשונה, אבל לשנות את דעתך בהמשך? גל - איך מבחינים בין משקיעים שבאמת לא מעוניינים, לכאלה ששווה לשמור על אש קטנה לאורך הדרך עד שהקשר יכול להבשיל?

נועם:

זו לא הייתה אותה קרן ולא ממש אותה חברה.

ההחלטה לא להשקיע בgameeffective (הגלגול המקורי של סנטריקל) לא הייתה קלה. בגלל גל.

כן - ג'מיני הייתה קרן early stage, כלומר לא משקיעת סיד, וזה היה השלב של החברה וזה לכשעצמו היה מספיק.

אבל עשינו חריגים לעתים וגל היה החריג מהסוג שאהבנו בג'מיני: מנכ"ל פעם שנייה, אחרי אקזיט, שנשאר באזור שהוא מבין.

היו לנו הרבה שיחות בקרן על ההזדמנות ולא הצלחנו להכריע.

בסוף החשש מעבר לשלב המוקדם מדי, היה שלחברה - אז - לא היה בידול מספק, גיימיפיקציה כבר הייתה דבר, ולא היה לנו ברור איך נגיע לאקזיט משמעותי.

שש שנים קדימה, אני שותף באינטל קפיטל, גל הופך את החברה לסנטריקל, פתרון הוליסטי מקיף, עשיר פיצ'רים, שמתמקד בעובד ובונה סביבו מעגל פתרונות, שכולל גיימיפיקציה אבל רק כמרכיב במשהו רחב יותר.

אינטל קפיטל מחפשת באופן יזום פתרונות SaaS מבוססי דאטה בשלב הgrowth.

כל הכוכבים מתיישרים.

סנטריקל מתאימה לתזת ההשקעה, אנחנו רואים חברה שמסוגלת לספר סיפור גדול, מאד. הפידבקים מהלקוחות נהדרים, הייתי אומר אפילו נדירים.

גל? נשאר אותו גל. מקצוען שמסתכל על המציאות כמו שהיא, מנתח אותה, מסיק מסקנות, מיישם, repeat.

אולי קצת יותר לבן בשערות.

אנחנו הולכים על זה.

מהצד של המשקיע, למרות שזו יותר שאלה ליזם, אני חושב ששמירת קשר עם משקיע שאולי יחזור לשולחן זו שאלה של יחסים. מישהו שמתעניין, שמייעץ ועוזר בלי קשר, הוא מועמד אמיתי לחזור.

אצל גל ואצלי זה היה די ספורדי אבל ההערכה ההדדית תמיד הייתה וגם ההסתכלות הדומה מאד על הרבה אתגרים בחיי הסטארטאפ

אבל יותר מעניין מה גל חושב על זה כיזם.

ולגבי ההבדלים הכלליים בין שלבי ההשקעה, אני אכתוב על זה פוסט מתישהו. 20/21 קצת שיבשו את ההבנה של המהות שלהם. והיא חשובה.

אז שוב, זו לא הייתה אותה קרן ולא ממש אותה חברה, אבל אני מקווה שברור עכשיו שיש לזה כמה רבדים.

גל:

לפני סיבוב הסיד קיבלתי כמאה תשובות שליליות ממשקיעים.

למרות שלדעתי (ובדיעבד) רובם טעו, אני לוקח את מרבית האשמה אלי. לא ידעתי לספר את הסיפור. יש לציין שזה תהליך רציף ומתפתח, שדורש תחזוקה.

לגבי הקשר, מרבית המשקיעים לדעתי מנסים לבנות בסיס נתונים רחב ככל הניתן, ולהשקיע בחברות בודדות בתזמון הרלוונטי עבורם.

לכן, נקטתי בשיטה זו (למרות שרבים אמרו שהיא שגויה), אני מחזיק קשר עם מעל למאה משקיעים רלוונטיים. יש לי מערכת crm מתוחזקת היטב, לפי שלבים, תפקידים, מה נאמר, מה נשלח, מתי וכיוב'.

יש לציין שמכיוון שהתחלופה גבוהה בקרנות, לעיתים שותף או אפילו דרג זוטר יותר, עובר לקרן אחרת עם קידום ואז המשחק מתחיל ברמת חום גבוה יותר.

לגבי משקיעים שאינם מעוניינים, מסיבות שונות (מתחרה, אופי השותף, וכיוב'), הם מסומנים אצלי במערכת :)

מה חשוב לשאול משקיעים?

גל:

חובה לשאול משקיעים שאלות (וגם לבדוק לפני בקראנצ'בייס):

- - גודל הקרן, השלב שלה - אולי הם בסוף הכסף

- - גודל הצ'ק

- - שלבים שהם משקיעים

- - סוגי החברות והתחומים, כולל גאוגרפיות

- - בדיקה בכמה חברות הם משקיעים בשנה

- - מי השותפ.ה שיובילו סיבוב

- - מה תהליך קבלת ההחלטות

- - מוביל / משתתף

- - מנטליות ההשקעה (רמת מעורבות, בורד)

- שאלות גם הופכות את השיחה למאוזנת יותר, מאשר לנסות למכור לעיתים לבוגרי תואר באקסלים, ולעזור להם למלא טבלה עליכם.

אשמח לשמוע על היחסים בין בורד לפאונדרים. יש לכם כמה טיפים ליזמים שתוהים איך להתנהל עם בורד בתקופת משבר? ואיך נראית התקשורת השוטפת בתקופה כזו?

נועם:

יותר תדירה, מטבע הדברים. יש דילמות, קשות ולגבי חלקן המנכ"ל לא יכול להכריע לבד וגם אם יכל - למה? עם מספר חברות שלי אני מגדיל את הקיידנס למשהו כמו פעם בשבועיים, עד יחלוף זעם (לא בטוח שזה יהיה בקרוב), אבל זה באמת בכל מקרה לגופו. שני הצדדים חייבים להיות מסונכרנים על הRUNWAY , לבצע חיתוכים קשים וכואבים, למצוא משקיעים נוספים ואיפה שיש בזה הגיון להזרים עוד כסף בסיבובים פנימיים. הבורד צריך לשנס מותניים ולסייע בפייפליין של משקיעים ולקוחות איפה שאפשר, המנכ"ל חייב להגביר את קצב העדכונים והסנכרון. הטיפ שלי הוא שתפו חדשות רעות מהר ובשקיפות ואל תתיימרו לדעת את כל התשובות - אף אחד/ת עם טיפת שכל לא מצפה מכ/ן לדעת אותן.

גל:

קרוב, תכוף ופתוח.

לדוגמה, בחודשיים הראשונים של הקורונה, ייצרתי פגישה שבועית של חצי שעה לעדכון (לעומת פגישה רבעונית). הדבר תרם ליצירת אמון בין ההנהלה לבורד, לתמיכה פיננסית ליצירת כרית בטחון ולשקט שהיה נדרש למנכ"ל

כתבתם כאן בתשובות שלכם שהחברה התחילה כמשהו אחר ממה שהיא היום. גל - אשמח לשמוע על איך נראה התהליך של שינוי המוצר ואיך הבנתם שצריך לשנות את הפוקוס של החברה.

גל:

החברה התחילה במטרה זהה, אבל עם מסר עיקרי שונה.

בתחילה - gamification, וכן שם החברה gameffective. זה עזר בהתחלה להפוך לדג גדול בבריכה קטנה, יחד עם זאת, הרגשתי כי הבריכה תהייה קטנה לשלבים הבאים של החברה.

בסוף 2019 ביצענו מיתוג מחודש, החלפת שם, מיקוד מסרים ומעבר לסיפור גדול יותר.

הכאבים:

- ראשית, נעלם מותג עם משקל חזק בעיקר של inbound / demand gen

- שנית, הסיפור הפך למורכב יותר

הרווחים:

- השם תאם את המטרה (לשים את העובד.ת במרכז ההצלחה העסקית)

- לא סבלנו מהמילה game בעולם עסקים רציני (יכולנו להעלות בקלות יותר את שווי העסקה ללקוח ACV)

- רענון לעובדים, לקוחות

- פלטפורמה של מותג סקלבילית

כשנה מאוחר יותר, עשינו הידוק ל-ICP הלקוח האידאלי ולאסטרטגיית ה-GTM go to market.

היי אשמח לשמוע כמה יש היום נכונות של קרנות בגיוסי הון שעדיין אין שותף טכנולוגי

נועם:

אני לא הייתי משקיע בחברה כזו. סטארטאפ בנוי לסקייל בעיקר מפני שהוא מבוסס מוצר טכנולוגי, לא שירות.

בסטארטאפ האסטרטגיה באה לידי ביטוי במוצר. אסטרטגיה לא עושים באאוטסורסינג.

זה אולי לא נחמד לשמוע או לומר אבל משקיע הון סיכון שיסכים לסכן כספים של קרן בלי מוביל טכנולוגי ברור לא מבין את עבודת משקיע ההון סיכון. אני לא מכיר קרן רצינית שתסכים ואני מבין למה.

גל:

קרנות, אין סיכוי. אבל אולי משקיעי סיד. לי לא היה שותף טכנולוגי, אבל גייסתי בשלב ה-bootstrap מוביל טכנולוגי שהפך להיות ה-CTO (דורון נוימן) והיום הוא אמון מעבר לארכיטקטורה גם על החדשנות.

בהקשר של מתי פותחים מבערים ומתי מורידים הילוך - איך המשבר בשוק בחודשים האחרונים השפיע עליכם? שיניתם משהו בהתנהלות שלכם ברמת הקרן/החברה?

נועם:

כשאתה מתחיל לראות שעסקאות שהיו אמורות להסגר ברבעון 1 מתחילות להדחות לרבעון 4, לקוחות שלך מבקשים לצמצם, או לא מחדשים רשיונות בגלל שהם לא יכולים, למרות שהם מרוצים, כשיש משבר כלכלי משמעותי, שלא פוסח על הטק אף פעם, זה הזמן להוריד הילוך.

אתה לא יכול לשרוף את אותו הכסף באותו הקצב כשתכנית ההכנסות שלך באופן ודאי לא תצא לפועל.

זה לא הזמן להתרחבות אמיצה, לפתיחת משרדים בגאוגרפיות חדשות. זה לא הזמן להשקה של מוצר חדש שיגרום ללקוחות שלנו לשלם יותר, כי כרגע הם לא יכולים לשלם יותר. אם אין לנו אינדיקציה ברורה שרבים מהם מחכים למוצר החדש, עכשיו ויש נכונות לשלם, אולי, אבל זה החריג לחריג.

חייבים לצמצם הוצאות, בכל תחום ובכל חלק של החברה, זה כולל בצער רב צמצום צוותים ופיטורים, וזה כמעט אף פעם לא נגמר איפה שאתם חושבים שזה ייגמר.

חייבים למצוא דרך להכניס כסף בנוסף ללהוציא פחות.

ברמת הקרן הפוקוס שלנו עם החברות כרגע הוא על runway, חודשי פעילות. איפה שאנחנו רואים אופק סביר להצלחה, נשתתף או נוביל סיבוב פנימי בחברה שמתקשה לגייס כסף ממשקיע חדש.

איפה שיש משקיע חדש והתנאים מבחינת שווי לא אידיאלים זה לא ימנע מאתנו לתמוך בעסקה כי כרגע runway יותר חשוב משווי.

Cash is king כרגע.

אנחנו נשקול מכירה מוצלחת של חברה במקום שאולי בעבר חשבנו להמשיך לטווח ארוך יותר, בדגש על נשקול, לא על נמכור. כל מקרה לגופו. אם אנחנו bullish והמשקיעים שאתנו גם, נמשיך.

פתיחת מבערים של חברה נכונה צריכה להיות תוצאה של זיהוי וניצול הצלחה, של זיהוי של טרנד, מגמה, באמצעות ניתוח אנליטי, לא אנקדוטות.

לא של הייפ כללי שנובע מזה שיש יותר מדי כסף בשוק.

ההייפ של 20' 21' הוא שיעור בצניעות להרבה אנשים עם פה גדול ואצבע קלה על ההדק.

גל:

שאלה מדהימה וכואבת.

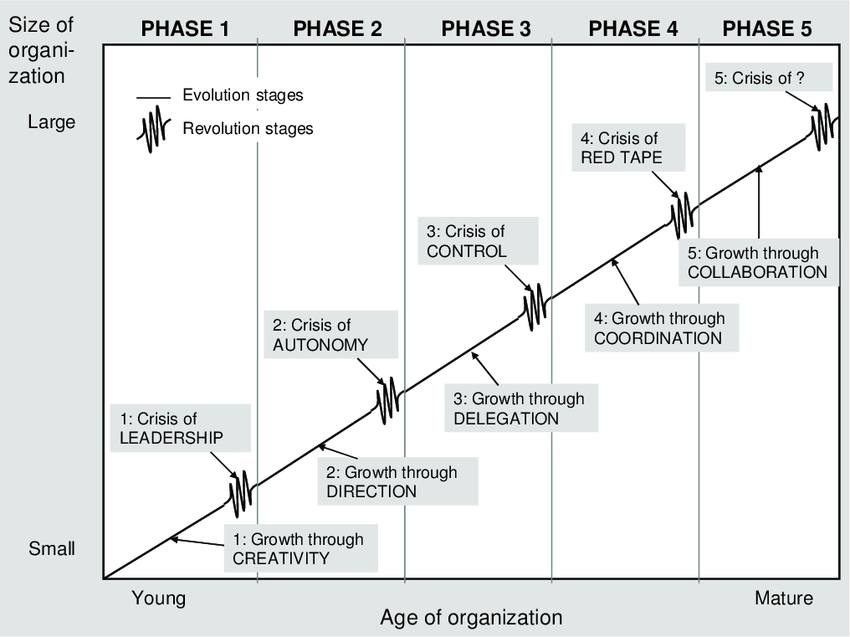

לדעתי יש המון משברי צמיחה, מצרף את המודל של גריינר, מתאים בחלקו. כל פונקציה של החברה יכולה להיות באחד מארבעה מצבים: איתור, האצה, העברת הילוך ומשבר. ומצבים אלו הם מחזוריים.

לעיתים פונקציות שונות נמצאות בשלבים שונים, ואז יש צוורי בקבוק.

לדוגמא:

- מוצר: מוצר מעולה, נבחן בשוק, אפשר לרוץ לפיתוח = האצה.

- פיתוח: אלופי העולם. גיוס עובדים חדשים. פיתוח שכבת ראשי צוותים = העברת הילוך.

- פיתוח (רבעון אחרי): תפוקה יורדת של העובדים, ראשי הצוותים לא בשליטה = משבר.

- שיווק: אין לידים = איתור

- מכירות: הפאונדרים מוכרים יפה, גייסנו 3 אנשי מכירות, אין האצת מכירות = משבר וחזרה לאיתור

בנוסף, ניתן להגיע מספר פעמים ל-product market fit.

אין ליניאריות!

בדגש על מצגת גיוס לשליחה, איך מגשרים על הפער בין דרישה להתייחסות לרשימה ארוכה של נושאים:

פאונדרים, סטורי, רקע, בעיה, פתרון, טכנולוגיה, שוק, סיכונים, פיננסים, גו טו מרקט, תוכנית עסקית, בקשה.

לעומת צורך בלקצר למצגת של חמש דקות גג, ולא יותר מעשרים מילים לשקף.

נועם:

תתעלם מהאגדות האורבניות.

נכון, אתה לא צריך להפציץ שקף בטקסט כדי להעביר מסר מעניין וברור, אבל אם זה ייקח לך 37 מלים לא עברת על שום חוקי עזר, אין לי מושג מאיפה הגיע החמש דקות גג. שלוש קרנות, 14 שנים ולא שמעתי על זה.

זה בטח מהאנשים שאמרו שצוות צריך להופיע בסוף, שזה הדבר הכי לא הגיוני בעולם, כי מה הטעם להציג בלי להציג קודם מי הם האנשים שיגרמו לכל מה שיבוא אחר כך לקרות?

אתה צריך לספר סיפור מעניין, קוהרנטי, כשדבר מוביל לדבר. מה שחיוני לך כדי לספר אותו תכניס, מה שלא, תוציא.

הדברים האלה שאתה חושב שאתה צריך לאזן אתם את המצגת? אתה לא צריך לאזן אתם את המצגת.

אה, ובבקשה אל תכין או תשלח תקציר מנהלים. זה לא אומר כלום ומקטין את הסיכון שאבין או שאתעניין.

גל:

ראשית, לא שמעתי על החמש דקות. אני מתכנן פגישה ראשונה של 30 דקות. תשאיר טעם של עוד ומה שחשוב יעבור.

לדעתי מבנה מומלץ מורכב מ:

5 דק' שהם יציגו את הקרן, הקשב, שאל שאלות שיעזרו לך למקד את המסרים ולהבין התאמה וגם הזדמנות להוריד דופק.

ספר בקצרה (דקה שתיים) על עצמך/הפאונדרים בדגש על התמחות בתחום, וסיים בפאנץ' שהוא הרעיון לסטרטאפ.

המצגת צריכה להיות עד 20 דקות, עם שאלות, דינאמית! תבחן הבנה ותעודד שאלות. אם דיברת מעל 3-4 דק' רצוף, טעית.

ובסוף, חמש דקות ל next steps.

מצגת השקפים צריכה להיות דינאמית, לי יש 40 שקפים, שרובם בסטנד ביי (לשאלות טובות). גוף המצגת לא אמור להכיל מעל ל 15 שקפים, גג 20.

שוב,תבין מי מולך ותתאים עצמך.

לרוב המשקיעים יש הטייה מסוימת, לדוגמה: פיננסית, Go to market, טכנולוגית וכיוב'.

מה דעתכם על גיוס במנגנון safe?

נועם:

SAFE (Simple Agreement for Future Equity) הוא כשמו הסכם פשוט, זה היתרון שלו.

אנחנו לא מתעסקים בלקבוע שווי לחברה במועד ההשקעה אלא נותנים למשקיע זכות לקבל אקוויטי בסיבוב הבא שבו ייקבע השווי של החברה.

לחברה זה טוב, לכאורה (חכה להמשך), כי היא מקבלת את מה שהיא צריכה ודוחה את עניין קביעת השווי לשלב שבו יהיו לה תוצאות עסקיות ומוצריות עדיפות. המשקיע מקבל הגנה בצורת הנחה על המניות שהכסף שלו יקנה בסיבוב המתומחר, כעשרים אחוז.

לעתים גם הגנה נוספת בצורת קאפ, תקרת שווי מוסכמת מראש שמגדירה מה השווי בו תומר ההשקעה אם לא יהיה סיבוב מתומחר תוך זמן מסוים.

אין בזה שום דבר לא בסדר ולפעמים זו הדרך הנכונה לצאת לדרך או להוסיף משקיע באמצע הדרך כדי לקנות זמן לפני הסיבוב הבא.

אבל - וזה חתיכת אבל - כשמתמכרים לזה (וזו נטייה סטארטאפיסטית ישראלית נפוצה להתמכר לדברים ולהכריז שכל מה שהיה קודם רע ושהמודל השתנה ועוד כל מיני בולשיט טרנדי), נוצר מצב שיש סייף על גבי סייף על גבי סייף. וכשמגיע המשקיע הבא, שאמור לקבוע את השווי של החברה ולהבין מה האקוויטי שהוא יקבל הוא פתאום מגלה ערימה של משקולות שהוא צריך לקחת בחשבון שיצמצמו את החלק שלו, ושיקבעו גודל סיבוב מאד גדול, כשבפועל רוב הכסף בו כבר נוצל.

ובהשקעות מוקדמות שאחרי הסיד?

Series A, B? זה יכול להרוג את הסיכוי לסיבוב. אז כמו בכל דבר, אני ממליץ על מתינות, אמצעי חכם ופשוט אבל תשתמשו בו בשכל ובצמצום.

זה בדיוק ההבדל בין חשיבה לטווח קצר וחשיבה לטווח ארוך.

ותפסיקו לפחד מסיבובים מתומחרים בגלל ש"עוד מעט תהיה גהות והשוויים יהיו טובים יותר". לא. היה טמטום קולוסאלי ועכשיו הזמן להתפכח.

גל:

אני בעד במקרים מסוימים ועשיתי זאת בסיד, בגלל הקושי לקבוע שווי.

ופעם נוספת בזמן של חוסר ודאות גבוהה בשוק (קורונה) וגישור על זמן לגיוס.

כמעט תמיד סיבוב עדיף, אבל במקרים של אי ודאות גבוהה, זה אמצעי גישור. כמו שנעם אמר, זו לא שיטה, אך לעיתים זה גשר - Bridge

שתפו את הבלוג:

Startup for Startup אישי

קבלו עדכונים על הנושאים שהכי מעניינים אתכם

שלי Startup for Startup

קבלו עדכון ישר למייל ברגע שיוצא תוכן חדש בנושא.

הירשמו לאיזור האישי

צרו פרופיל אישי באתר ותוכלו להתחבר לאחרים ואחרות, לקבל תכנים מותאמים אישית, ולשמור את התכנים שהכי מעניינים אתכם.

עוד תוכן בנושא:

פודקאסט

7 דק'

04/2025

בקצרה - איך פונים למשקיעים (ואיך לא) בעזרת AI

תהליך גיוס ההון לסטארטאפים צעירים הוא מטבעו תהליך מורכב, תובעני, ולעיתים גם מתסכל. בעידן שבו כלי AI הופכים לחכמים ונגישים יותר, יזמים יכולים להיעזר בהם כדי לייעל את הפנייה למשקיעים, ממחקר שוק וניתוח פרסונות משקיעים, דרך כתיבת מצגות ומיילים מותאמים אישית, ועד סימולציה של שאלות מראיונות השקעה. אבל לצד כל ההזדמנויות, חשוב לזכור: משקיעים מזהים …

נועם קייזר וגל רימון עונים על השאלות הבוערות של יזמים לקריאה »

בלוג

3 דק'

04/2025

מערכת יחסים בשלט רחוק: איך לנהל צוותים מרחוק בצורה אפקטיבית

מערכת יחסים בשלט רחוק: איך לנהל צוותים מרחוק בצורה אפקטיבית?

פודקאסט

40 דק'

04/2025

עקרונות בניהול - רועי מן, מנכ״ל מאנדיי (השמעה חוזרת)

איך יוצרים מנטליות בצוות של הגעה ליעדים? איזה כלים משמעותיים יש למנהל בתחילת הדרך? איך מנהל יכול למדוד את עצמו? בפרק השבוע אנחנו מביאים הקלטה של מפגש שערכנו עם רועי מן, שבו הוא סיפר על פרקטיקות שמלוות אותו עוד מתחילת הדרך, על העקרונות שמובילים אותנו במאנדיי סביב גיוס, קידום ופיטורים, וגם על איך אפשר למדוד את עצמנו בתור מנהלים.

וידאו

38 דק'

04/2025

מה הבעיה שלך? איך לדעת שאתם פותרים את הבעיה הנכונה

בלוג

5 דק'

04/2025

AI evals: תפקידו החדש של מנהל המוצר?

פודקאסט

38 דק'

04/2025

299: עקרונות בבניית רואדמאפ ואסטרטגיה מוצרית (דניאל לריה וסיתוון אמיר)

אנחנו מדברים על איך יוצרים את הבסיס לעבודה על התוכנית המוצרית השנתית, איך מקשרים את החלקים השונים בחברה שפוגשים את הלקוחות בכל יום, איך שומרים על איזון בין מה שהלקוח מבקש למה שהוא ״צריך״ ויזיז את המטריקות העסקיות, ואיך מצליחים לעשות את ההחלטות הנכונות עבור החברה ועדיין מצליחים לשקף את המורכבות לכל המחלקות השונות.

פודקאסט

20 דק'

04/2025

מה מנהלי מוצר יכולים ללמוד מהמוצר הכי ויראלי בשוק? מחשבות על Base44

בפרק הזה אנחנו צוללים להצלחה של Base 44, מנתחים איך כלים מבוססי AI משנים את הדרך שבה בונים מוצרים, ואיזה תובנות מנהלי ומנהלות מוצר יכולים לקחת לעבודה היומיומית שלהם. נדבר על הדרך לקיצור הזמן עד לרגע קבלת הערך עבור המשתמשים, על תמחור חכם, ויראליות מובנית, וגם על האתגרים שבאים עם הצמיחה המהירה. האזינו לפרק באתר

וידאו

45 דק'

04/2025

מ-0 ל-10 מיליון דולר ARR: איך בונים אופרציית מכירות (קורס מכירות ליזמים.ות | מפגש 4)

וידאו

63 דק'

04/2025

כלי מכירות שכדאי להכיר ואיך לאפטם כנסים (קורס מכירות ליזמים.ות | מפגש 3 )

וידאו

23 דק'

04/2025

ניהול תהליך מכירה נכון: Do's and Don'ts (קורס מכירות ליזמים.ות | מפגש 2 | חלק ב׳)

וידאו

49 דק'

04/2025

ייצור פייפליין (קורס מכירות ליזמים.ות | מפגש 2 | חלק א׳)

וידאו

61 דק'

04/2025

אינטרו ל-Value Selling (קורס מכירות ליזמים.ות | מפגש 1)

הניוזלטר שלנו

הירשמו וקבלו עדכונים על פרקים חדשים, כתבות, אירועים ועוד הפתעות!

רוצים לקחת חלק בשיתוף ידע?

אם גם אתם רוצים להצטרף למשימה שלנו להעשיר את האקוסיסטם בידע ותובנות, אם אתם רוצים לשאול אותנו משהו, אם אתם מרגישים שיש משהו שעזר לכם וכולם צריכים לדעת, נשמח לשמוע.

Startup for Startup